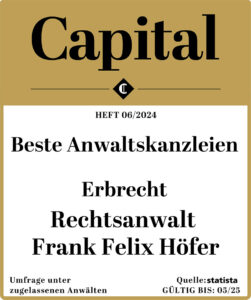

CAPITAL – Beste Anwaltskanzleien 2025

Frank Felix Höfer zählt auch im Jahr 2025 zu den „Besten Anwaltskanzleien“ im Erbrecht. Das Wirtschaftsmagazin CAPITAL verleiht zum fünften Mal in Folge diese Auszeichnung im Rechtsgebiet Erbrecht an Rechtsanwalt Frank Felix Höfer, LL.M. in Stuttgart. In der Juni-Ausgabe hat das Magazin in Zusammenarbeit mit dem renommierten Marktforschungsinstitut STATISTA wieder die besten Anwaltskanzleien Deutschlands für […]